每一次临床试验数据的公布,都像是刽子手中的斩首刀,亦或是令人欢喜的窜天猴,在股价上极致的起舞。

从临床前到各期临床试验,每一次实验数据的公布都像是对企业生死枯荣的宣判,而FDA则直接卡着企业呼吸的喉咙,商业化的进程也远非计划中的那般一帆风顺,甚至身边的带头大哥或竞争对手,新出现的技术或事物,一个不小心都能重塑企业的价值。

股价在某种程度上是企业价值的体现,也是投资者预期的反应。从横向层面而言,投资者要研究药品的药理毒理、适应症潜在市场、管线的丰富程度、竞争对手状况、专利保护等方方面面,这些影响着投资者对于企业的预期。而纵向层面上,投资者要盯着临床的每一个过程,新药的成功率只有那么点,失败的可能性更高的多,尤其对于单个企业而言,不存在概率,只存在生死,每一个细节都是吊着预期的生命线。甚至临床成功后,FDA的审批和药品的商业化也极具不确定性。

催化剂的本意是指改变化学反应速率的物质,在二级市场上,主要是指短期内对生物技术企业股价产生较大波动影响的事项。

创新药的投资,是件高风险高收益的事情,在纳斯达克600多家的生物医药企业,大部分都是处于研发阶段的生物技术企业,他们的任务就是烧钱,以期烧出一款可以给出高额回报的新药来,烧的好就是窜天猴,烧不好就是斩首刀。窜天猴不常有,斩首,斩腰,斩膝盖,斩脚踝的事儿倒是常见。临床慢了斩,数据不好看斩,临床失败、FDA拒绝直接剁了,商业化不顺利也斩,竞争对手出个新闻斩,大药企小斩,小药企大斩。总之丰富多彩的美股生物技术企业,每天都在上演着斩首与窜天的故事。

催化剂的本质是事实的落地,股价的波动是投资者预期与最终事实的落差,落差越大,股价波动就越大。

医药技术企业价值的根源还是来自药品临床、审批或商业化的成败。而潜在市场的变化,竞争对手的境况,新技术的出现,新疾病的爆发则会对企业的价值产生修正。企业原估值的大小,适应症的潜力,管线的多少及重要性等则会影响着催化剂发挥作用的大小。

临床成败是生物技术公司最直接也是最具决定性的催化剂。美股大部分的生物技术企业,只有一个管线,或者说只有一个核心管线。核心管线是企业最大的倚仗,其风险也最高,潜力最大,大部分的企业核心管线一旦成功,价值会随之凸显,倘若失败,公司的价值也就所剩无几。

Provention Bio这家成立于2015年的生物技术企业,2018年5月引入了一款礼来和MacroGenics共同研发并于2010年已经宣布临床失败的药物Teplizumab,这是一个针对一型糖尿病(T1D)的抗CD3单克隆抗体。市场似乎并不认同这个管线或者模式,公司于2018年9月上市后,股价一直下滑,长期徘徊在1亿美元的市值之下。

Teplizumab在2010年三期临床试验中未能显示缓解一型糖尿病初期患者的病症,礼来和MacroGenics终止了Teplizumab的合作研发。有意思的是实验虽然结束,但是MacroGenics仍然完成了462个病人的两年期的随访,通过亚组分析数据显示8-17岁或确诊时间小于6个星期的病人,Teplizumab能明显减缓了病人C-肽的降低。Provention Bio看到了其中的机会,买下了Teplizumab并作为自己的PRV-031管线,将二期入组人群从初期1型糖尿病患者改为高危1型糖尿病人群,重新推向二期临床。

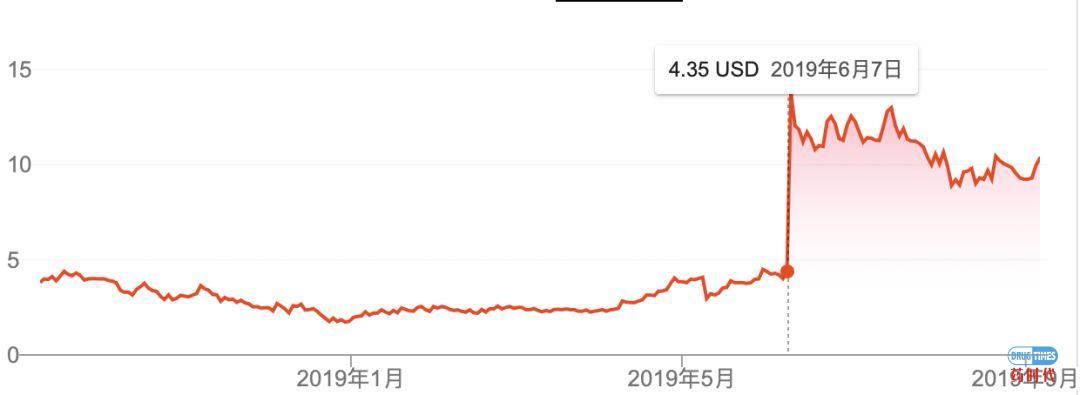

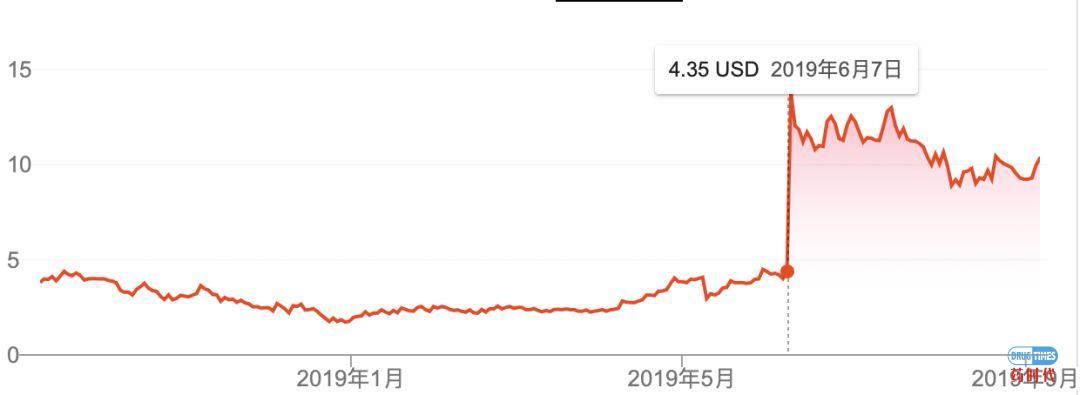

戏剧的转折大概从2019年4月开始,公司宣布进入临床三期,仿佛给投资者递了一枚安心丸,股价当日跳涨了15%,随后缓步上升,不到一个月从2.3美元涨到了4.3美元,市值提高了80%。2019年6月,Provention Bio在79届美国糖尿病协(ADA)科学会议上,公布了70人左右二期临床结果,试验结果达到临床终点且安全耐受性良好,可以将高危一型糖尿病人群的发病时间延缓两年以上。其股价当日即从4.35美元涨到了13.79美元,飙升了217%,甚至最高的时候冲到了22.82美元,其后股价也一直维持在10美元以上。长期压抑的市场预期,以及Teplizumab与安慰剂组的巨大悬殊所凸显的预防作用,市场重燃了对Provention Bio的热情。

不到5个月时间,Provention Bio的市值从1亿美元涨到4亿美元,甚至最高峰的时候冲到9亿美元。临床试验结果的催化作用是极具魅力的,但这通常也与企业的基本面是息息相关的。

Provention Bio原本投资者预期过低,市值长期徘徊于1亿美元之下,这种市值较低的小型公司更容易出现短期倍增的情况,毕竟临床结果凸显的价值远远高于市值。并不是每一个成功的临床都能带来数倍超值的回报,对于原本市值较大的公司而言,由于基数较大,临床结果的价值短期内在股价的涨幅上体现的不是那么的明显,反倒是更容易实现缓慢的向上增长。

Deciphera医药在2019年8月公布了其主要管线Ripretinib(DCC-2618)III期INVICTUS研究,结果显示,Ripretinib显著改善了四线及四线以上晚期胃肠道间质瘤(GIST)患者的无进展生存期(PFS),其中位PFS为6.3个月(27.6周),而安慰剂组为1.0个月(4.1周),这意味着疾病进展或死亡风险降低85%。ripretinib组患者的ORR为9.4%,安慰剂组为0%,Ripretinib在OS方面也比安慰剂有临床意义的改善(mOS为15.1个月vs 6.6个月),在安全性方面,ripretinib耐受性良好。当日股价上涨79%,市值从将近10亿美元涨到了近18亿美元。

而市值相近的Tricida在公布三期临床数据结果达到临床终点后,其股价催化上涨了57%。而Mirati Therapeutics在宣布其靶向RAS家族特定突变体KRAS G12C蛋白的创新药MRTX849进入1/2期临床试验,以治疗携带相关基因突变的晚期实体瘤患者,市值也从将近18亿美元涨到了25亿美元。与Provention Bio飙升不同,我们考虑催化效果,还要结合公司之前市值来看,之前大市值的企业,其较小幅度的增长,也带来了公司绝对市值的较大提升。

Provention Bio另一个大涨的原因在于1型糖尿病(T1D)的治疗目前主要依赖的是早在97年前发现的胰岛素,药物研发难度大,但市场广阔,PRV-031的成功给患者带来了新的机会,提振了投资者的信心。同样是积极的临床效果,催化剂对不同市场潜力的适应症反应是大不相同的。Mustang Bio也是一只小市值的生物技术企业,2019年4月宣布其通过基因疗法使得8名患有严重先天免疫疾病“气泡男孩症”的男孩获得治愈,当日股价上涨了110%,最高的时候甚至冲到了400%,但随后其股价一路下行回到原有水平,主要还是投资者对小众市场的预期较低。

无独有偶,与Provention Bio一样有着完美表现的是Axsome Therapeutics,开年至今已经涨了近10倍。公司的核心管线AXS-05是一款口服创新NMDA受体拮抗剂,并具有多重活性,用于治疗重度抑郁症(MDD)。年初披露的随机双盲,含活性对照的2期临床试验中,80名中重度MDD患者接受了AXS-05或者安非他酮的治疗。试验结果表明,AXS-05疗法与安非他酮相比,能够统计显著地迅速大幅度改善抑郁症症状。同时4月份还披露AXS-05项目,在戒烟领域的二期临床也达到了主要临床终点。并且获得了FDA突破性疗法认定。Axsome从8000万美元的市值涨到8亿美金,二期临床数据是催化剂,重度抑郁症的市场实在太大,而且长期以来没有新的重度抑郁症药物出现,现在AXS-05显示的临床疗效相当不错,公司的市值又低,妥妥是投资者最完美的标的,大幅上涨反倒是理所当然了。

小型的生物技术企业受催化剂的影响很容易成倍的跳跃式增长,也容易回调,而中大型生物企业更多的是缓慢式增长。

当然,有时候,临床终点的成功,并不一定会有市场买账,尤其是在充分竞争的适应症领域,你的东西必须比现有竞争对手更加有优势才行,至少在进度或者疗效上,要占据一个,投资者是需要看最终结果的。

BioCryst 公司的核心管线APeX-2(BCX7353)主要用于预防遗传性血管性水肿(HAE)的发作,其随机(n = 121)、双盲、安慰剂对照、三期APeX-2试验达到两个剂量水平(110mg和150mg)的主要终点,与安慰剂相比,150mg剂量降低患者发作率达44%(p < 0.001)。虽然结果支持申报FDA,但是关注的人都会发现APeX-2的效果要远逊于市场上的现有产品拉那芦人单抗(lanadelumab),拉那芦人单抗每2周一次、300mg剂量治疗就能使HAE每月发作次数显著降低了87%,这样的结果根本无法相提并论。想来只有成功且具备优势的临床试验才能避免腰斩的命运。

临床成功后,或许还有后续审批、商业化进程失败的可能性,但是临床失败,投资者则是毫无悬念的被绞杀.

一日崩掉91%的InflaRx真的是直接斩脚踝了,大把的投资机构被摁倒在地上抽血,市值当日从近十亿美金跌至不到一亿美金,目前还在持续下滑。这家德国公司,其核心产品IFX-1,是一种新型静脉内递送的抗C5a单克隆抗体,可选择性结合游离C5a用于抑制抑制人类过度炎症反应,此前在150多名患者身上试验并显示出改善疾病临床活性和耐受性,市场也一度给与了很高的估值。2019年6月,公司披露了IFX-1 在HS(化脓性汗腺炎)临床数据,从低剂量组到大剂量组有效率为38%-51%,咋一看,这个结果也不错呀,坑人的是,安慰剂组也有47%有效。谁是真药,谁是假药,谁能说得清楚,自己开发数年的新药疗效和安慰剂近似,谁敢说二期达到了临床终点?

投资者直接在地上摩擦摩擦再摩擦,仅剩的市值大概是投资者寄希望于公司能基于C5a的机制,在其他急性和慢性炎症的适应证创造一些可能性吧。

与IFRX有异曲同工之妙的是CymaBay,这个以NASH为其重磅管线的企业大家之前也是对他充满了憧憬。2019年6月,公布的二期临床数据显示治疗12周后,安慰剂组、10 mg、20 mg、50 mg Seladelpar组LFC较基线分别减少20.8%、9.8%、14.2%和13%,其效果远低于安慰剂组,股价应声腰斩。NASH是一个竞争充分的赛道,且不管本次临床安慰剂组的超常发挥,单论LFC未能减少25%以上,在这个市场就基本没有任何优势,没有斩膝盖就已经是求佛了。

单一管线的公司,临床失败,基本就是直接洗地,Proteon也曾经是有数亿美元的市值,一期二期临床失败后,股价基本是持续走下坡路,公司经过亚组分析,对患者展开了三期试验,今年宣告三期失败后,当日跌了86%,并且持续下滑,目前市值已经不到700万美元了。而管线丰富的企业,其核心管线失败,一般来说腰斩也是不可避免的。

企业的次要管线或次要适应症的临床结果则对股价的催化作用是极为有限的。

2019年1月,Aurinia 的Voclosporin在干眼症虽然取得了积极的效果,但是与艾尔建的环孢菌素restasis头对头二期临床结果显示主要终点数据并没有显著差别,公司股价在那周跌了18%左右,没有出现跳水性大跌,主要是Voclosporin的重磅适应症是活动性狼疮性肾炎,2017年显示活动性狼疮性肾炎二期结果良好的时候,股价催化了近200%的爬升,目前公司股价的决定性因素还是在活动性狼疮性肾炎三期的结果,核心适应症的临床结果决定了企业的大部分价值。

有时候虽然结果没有出来,但是一些数据的蛛丝马迹依旧会让投资者对企业失去信心,此前Tocagen公布了三期的中期分析结果,75%的入组患者后试验组和安慰剂组暂时无法很好区分,虽然三期结果还没出来,但是股价一直在阴跌,当周股价算是腰斩了,且还在持续下跌。

同样的,对于不断推迟临床结果的企业,市场也不会给与积极的回应,Aevo公司2006年启动的Tivozanib的研发,2013年,FDA拒绝了Tivozanib的上市申请,并要求Aevo重新在美国开展Ⅲ期临床试验,当时股价从20多亿美金跌到了2亿美金,随后2017年Tivozanib在欧洲获批,市值回升了一些。补做的美国的三期临床原本预计2018年二季度公布,公司多次推迟,目前也一直未公布,公司股价持续从3元跌到了0.6元,现在市值维持在1亿美元左右。看来美国市场与临床结果同等重要,即便在欧洲获批,没有美国市场的支持,也很难支撑起来股价。

当然,临床进程中,催化剂不仅仅是临床的结果,许多细节性的东西依旧会或短或长的影响到股价。比如临床招募的进度,从某些方面反映的是市场的需求和临床的迫切程度,免费的临床试验下,依旧长期无法招募满病人的管线,大多是市场潜力极为有限,不用等到临床结果,投资者就已经用脚投票了。

Avadel的FT-218是公司最主要的管线,是用于治疗嗜睡症患者日间过度嗜睡(EDS)和猝倒的药物,2016年开始临床三期招募,三年多来依旧离招募满员有一段距离,缓慢的进程打破了投资者对市场的预期和信息,股价也已经跌去了80%以上。

往早期看,临床前的实验数据公布或者临床获批也是一个催化剂,但是大部分的情况下,这个催化剂不会产生惊人的波动。临床前数据不好的企业,还有足够的空间和时间转战的机会,临床前数据不错的未来还有着漫长的路要走。此前公布临床前数据还不错的癌症疫苗公司Genocea Biosciences和慢性肾病公司Diamedica股价催化不到30%,且后续还回落了回去。Arbutus公司获批临床也没有很高的涨幅。Inovio完成用于治疗宫颈癌前病变的VGX-3100三期试验的注册,股价也只上涨了19.84%。

当然,临床前数据公布的涨幅也与企业的适应症潜在市场规模如何,是否是热门适应症有一定的关系。

临床成功并不代表新药的诞生,唯有获得了FDA的认可,才能算是初步尘埃落定。

通常情况下,在临床三期结果成功的催化下,股价已经有了不少程度的涨幅。FDA审批通过通常不会带来太大的波动,甚至有些会通过冲高回落的方式体现一下。2019年获得新药批准的生物技术公司中,Jazz制药,Palatin科技,Karyopharm股价均没有太大的波动,MLNT在获批上市后大涨了一波也大幅回落,Sage Therapeutics作为市值较大的生物技术企业,其用于治疗产后抑郁症的新药Zulress获批后也没有惊人的反应,基于市场对抑郁症药物的强烈需求,其股价则是保持着波浪式增长。

虽然没有巨大的催化效果,但或许成功获批对于投资人而言已经是最好的回报了。有些企业,三期临床取得了良好的效果,但依旧免不了被斩的结果。

FDA的CRL(complete response letter)通常会对股价产生不同程度的下压,今年收到CRL后的Heron、Immunomedics、EVOK、Nabriva Therapeutics股价都跌了超过30%以上。虽说后期部分企业获批新药后会快速涨回,但是谁也不知道会不会像Nabriva Therapeutics一样,获批了依旧爬不起来,当然,这本身与其是抗生素公司有一定的关系。

最悲催的自然就是如Acer Therapeutics这样的,直接被FDA拒绝的。大概很少有企业如Acer Therapeutics一样,因为临床试验规模太小,而被FDA拒绝获批吧。2019年6月25日,FDA拒绝公司开发的新药Edsivo(celiprolol)的上市申请(NDA),这是一款用于治疗罕见病血管性Ehlers-Danlos综合征(vEDS)的药物,临床试验只有53例vEDS患者,FDA认为此试验规模过小,并且没有充分对照的试验而拒绝通过。长期横亘于2亿多美元的市值瞬间崩坍了78%,并且持续下滑,目前公司市值只剩0.25亿美元了。新药进程上,谁都不知道到底会有多少莫名的雷,毕竟此前发表的三期临床结果数据可是非常积极的,甚至企业一度已经开始准备销售团队了。

创新药的路上,成功率本来就低,成功获批后的回报自然也是丰厚的。

无可奈何的是,依旧会有一些小品种或者小的biotech企业商业化失败。2018年6月,Achaogen研发的第一种在试管中杀死CRE细菌的药物Zemdri获得了FDA的批准。从公共卫生角度来看,Achaogen取得了成功,但作为一家企业,它却失败了,2018财报披露,Zemdri上市后6个月的销售仅80万美元,2019年今年4月,Achaogen申请破产,这离治疗尿路感染药物Zemdri(普拉佐米星)获得FDA批准还不到1年的时间。同样悲情的还有Verastem,其商业化的道路上也走的很糟糕,其抗癌新药Copiktra(duvelisib)2018年9月上市至今,股价在1年的时间里缩水了至少80%,他们还剩下的出路大概是被并购整合吧。

纵向层面的催化剂是企业生死攸关的决定性事项,在二级市场上,还有一些影响公司股价的横向催化剂,有些是影响到企业真实价值判断的,比如说竞争对手的产品情况,也有些只是短期影响到企业股价判断的,比如说并购,管理层的变动等。

竞争对手是最绕不开的催化剂。竞争对手中,有带头大哥和纯粹的竞争对手之说。在一个崭新的领域里,通常领先者是带头大哥,他的成败通常也是一种指引,在告诉你这套路行不行得通,股价是成正相关的。而在一个成熟、充分竞争的领域里,同一类药物大家通常是竞争的关系,拼的是速度和优势,股价通常是成负相关的。

2019年6月,安进宣布了其小分子化合物AMG 510针对KRAS G12C突变的I期临床试验数据结果。试验结果表明,10例NSCLC中有5例部分缓解,4例疾病稳定,仅1例疾病进展,ORR为50%,疾病控制率90%,5例部分缓解的患者仍在继续服药中;19例结直肠癌等实体瘤患者中没有发现部分缓解的患者,14例患者稳定,5例进展,疾病控制率74%。在这个被称之为无法成药的靶点领域,这样的数据是十分亮眼的,KRAS突变在肺癌里是个大市场,且目前没有获批的药物,安进是这个领域的领头羊和验证者。与之有同样靶点药物的Mirati,当天股价就是大涨32%,领头大哥带来的威力也是不容小觑的。

而辉瑞2019年6月公开了其基因治疗杜氏肌营养不良症(DMD)的1b期临床试验数据结果后,竞争者则是另一番反应了。1b期结果显示,辉瑞的DMD基因疗法在安全性和有效性方面的表现不及Sarepta的DMD基因疗法Micro-dystrophin,消息发出后,Sarepta股价暴涨18%,竞争对手面前,要争的就是优势。

如果说竞争方面,跌的最委屈的,大概是Catalyst Pharmaceuticals。其用于治疗成人Lambert-Eaton肌无力综合征(LEMS)药物Firdapse在2018年11月获批并且早已被认定为孤儿药,享有7年独占期,今年刚刚迈出商业化的第一步。谁也想不到,FDA竟然在今年5月批准了竞争对手Jacobus的Ruzurgi(amifampridine),用于治疗6-17岁儿童的Lambert-Eaton肌无力综合征(LEMS),虽说两个适应的年龄群里不一样,但大家都明白,指定会影响到销量的。Catalyst股价连续三天暴跌了60%,虽然目前已经涨回来了,但或许不跌的话能涨更多呢?

有些催化剂则是来自于对疾病的认识和重视,比如随着对罕见病的越来越重视,许多罕见病企业的价值也越显突出,就如当初埃博拉病毒爆发的时候,就让相关企业TKMR的市值短期内暴涨了一番。

Spark和Array被并购的信息出来后,也都暴涨了一番,Spark当日飙升了120%,Array当天的股价也拉升了57%;Oasmia作了个股东变更股价就拉升了64%;Mimedx Group调整了董事会一不小心也涨了40%;而Insys Therapeutics则是因为面临非法贿赂医生、骗取国家医保等指控,被判罚2.25亿美元后而申请破产的。有些事项,没有影响到企业真实的价值,但是依旧会对企业的股价产生不小的影响。

催化剂是真实事件落地的影响,股价既是投资者的预期,最终也是企业的真实价值的体现,从这一点上来说,在生物医药领域,尤其是处于商业化之前的生物技术企业,一二级市场的关注点是趋同一致的。一级市场流动性差,容错成本很高,估值有着严重的滞后性,不能及时的反应。二级市场流动性好,反应灵敏,能够通过股价快速反应对企业事项的价值判断。

通过二级市场的催化剂来看,生物技术企业价值的决定性因素还是来自药品临床、审批或商业化的成败。而潜在市场的变化,竞争对手的境况,新技术的出现,新疾病的爆发则会对企业的价值产生修正。企业原估值的大小,适应症的潜力,管线的多少及重要性等则会影响着催化剂发挥作用的大小。管中窥豹,这既是对一级市场企业价值判断的反应,也是对一级市场投资逻辑的印证。

科创板给国内创新药研发企业提供了一个新的机会,目前是首次上市1-5天没有涨跌停限制,五天之后是涨跌幅20%限制。随着国内资本市场日渐成熟,是否有可能如美股一样不再设置涨跌板呢?随着市场对创新药的愈加了解,是否也会出现类似美股这样一天斩到脚踝的情况呢?我们拭目以待。

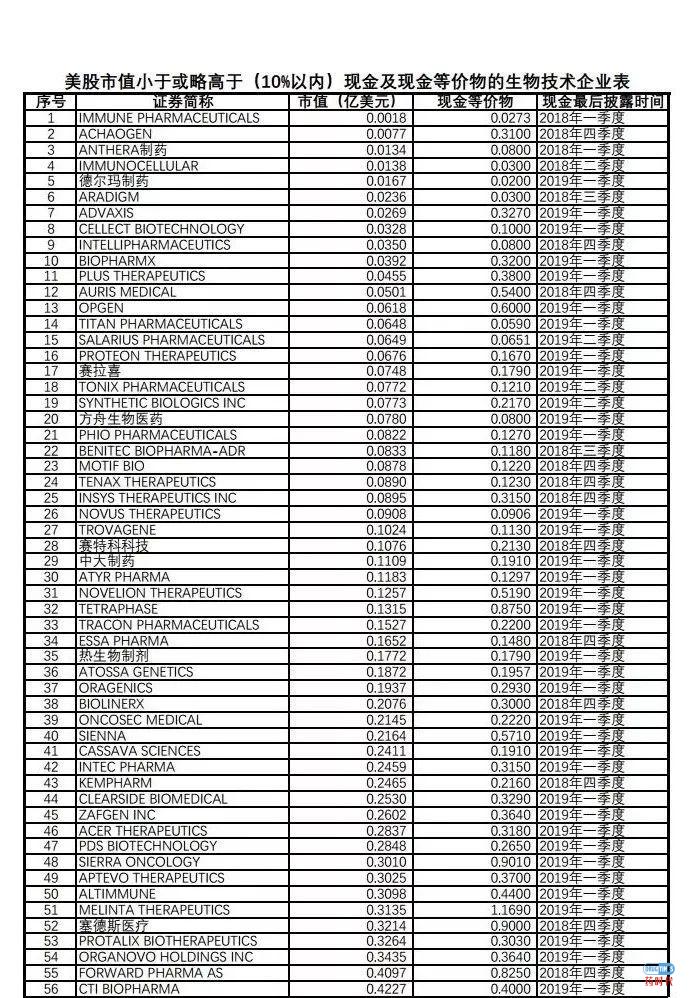

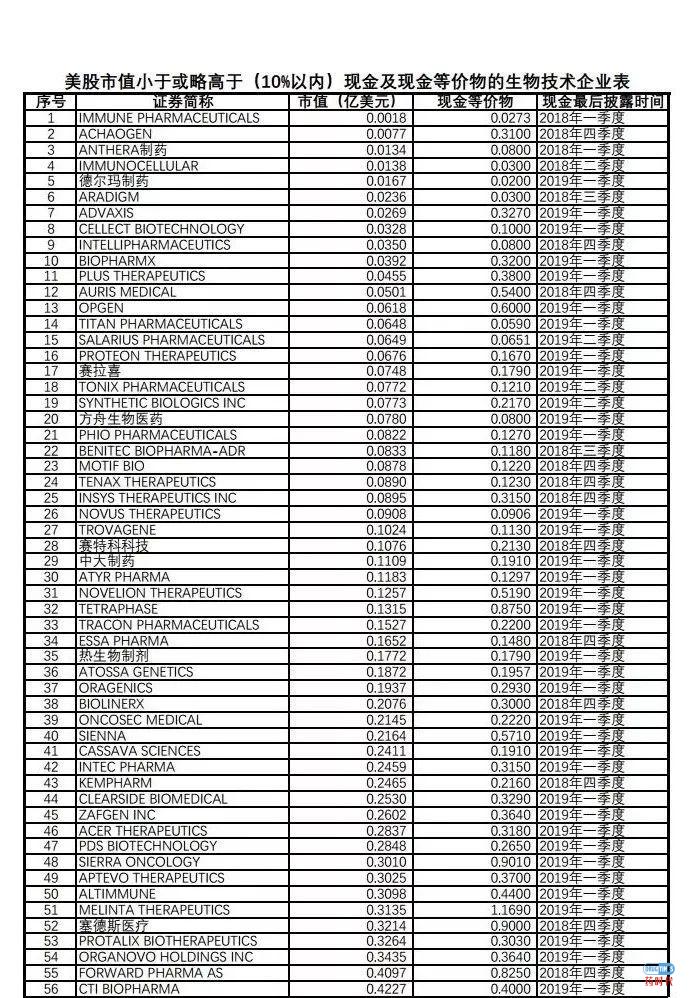

本文主要以2019年的股价催化事件为主进行撰写,总计收集了70多个项目,项目未拓展以前的年度,项目收集也不够全面,文中思路和部分意见也可能有失偏颇,还请大家指正。btw,也顺便梳理了市值小于或接近公司账面现金的公司list,仅供参考。

一直以来新药圈科学家、投资界同业朋友都非常关注和喜欢BiotechVC发布的文章和报告,因为总是有一些鲜明的观点和独具见解的insights,或多或少地帮助到部分新药研发者和投资者更多的思考。

本次沙龙,BiotechVC团队将分享的最新的研究成果、实践认知和思考。

发布者:药时代,转载请首先联系contact@drugtimes.cn获得授权

为好文打赏 支持药时代 共创新未来!

为好文打赏 支持药时代 共创新未来!