获取报告英文版原文方式:关注公众号:BiotechVenturecCapital,对话框输入:approvals2018

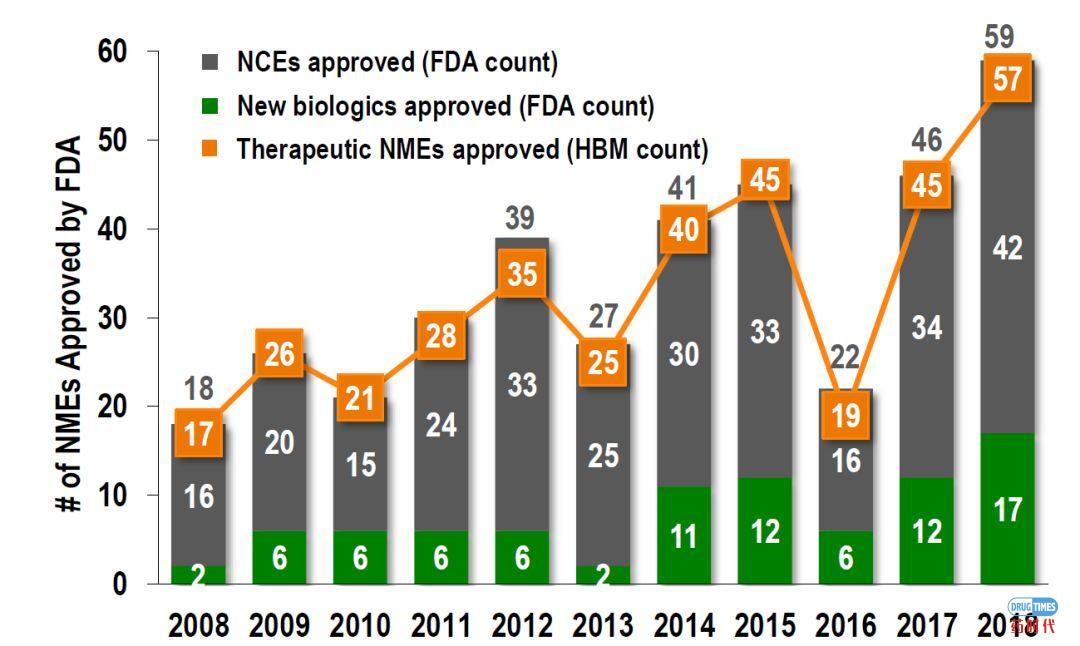

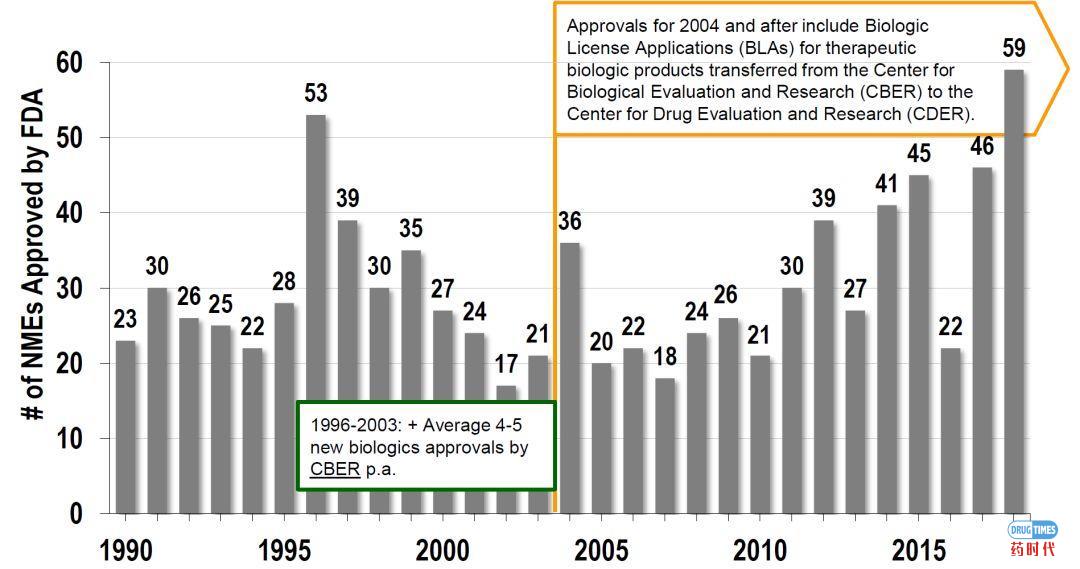

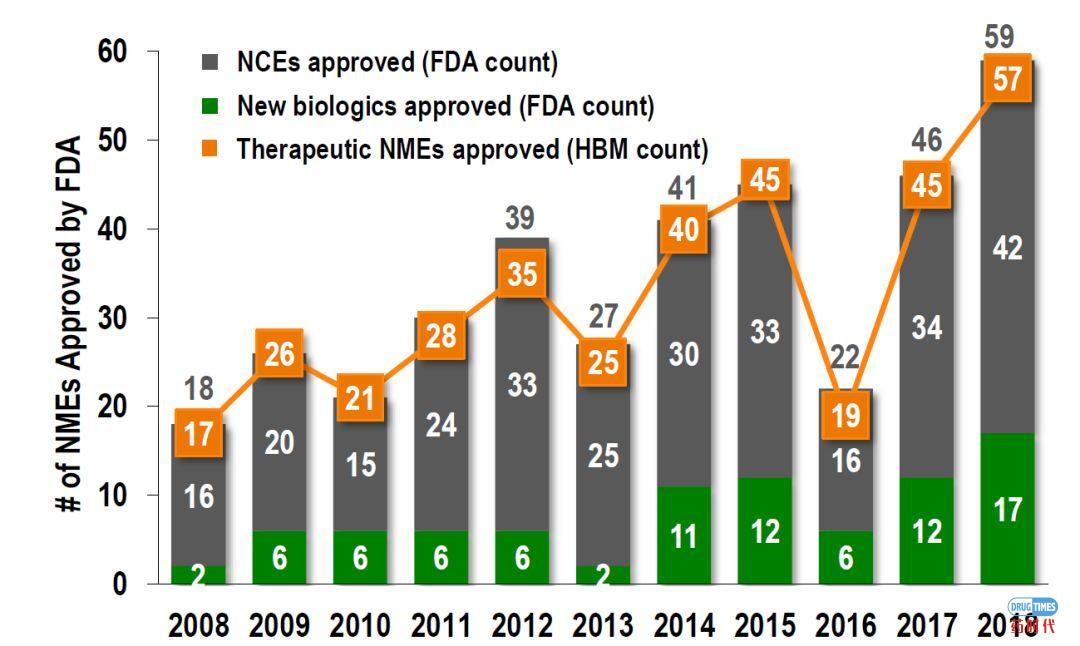

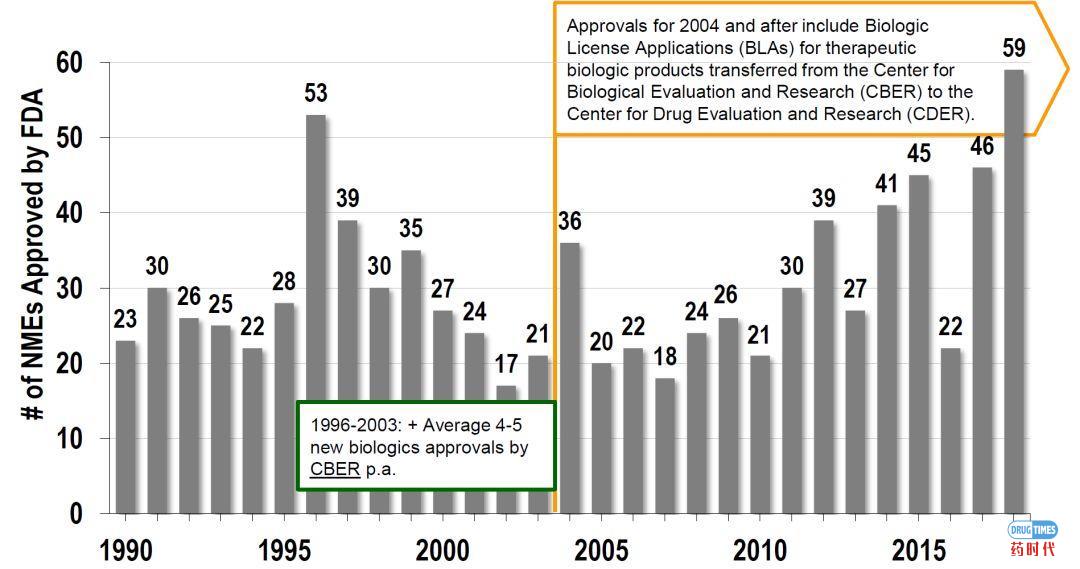

2018年实现了最多的新药审批(包括1996年的53个批准)。2018年有批准的42个小分子化药和17个生物药。不过,预计2018年批准的新药的平均峰值销售额将有所下降。

FDA的CDER于2018年批准了59个新分子实体,在HBM分析中,我们只统计了57个新药。因为HBM认为:Braftovi联合Mektovi是一种组合药物,在分析中只将其作为一个新的分子实体。Akynzeo的注射用组合药物,在2014年已经批准了口服药物。另外,也有2018年CBER批准为新分子实体的生物制剂如Jivi(血友病出血控制)和Andexxa (逆转抗凝血药),这些都不在FDA批准的新药名单里,也同样不包括在HBM分析中。在过去的几年里,被FDA统计为NMEs的新药中也包括某些诊断药物或其他药物非治疗药物。因此,HBM在某些年份的NME计数略低于FDA官方的NME计数。

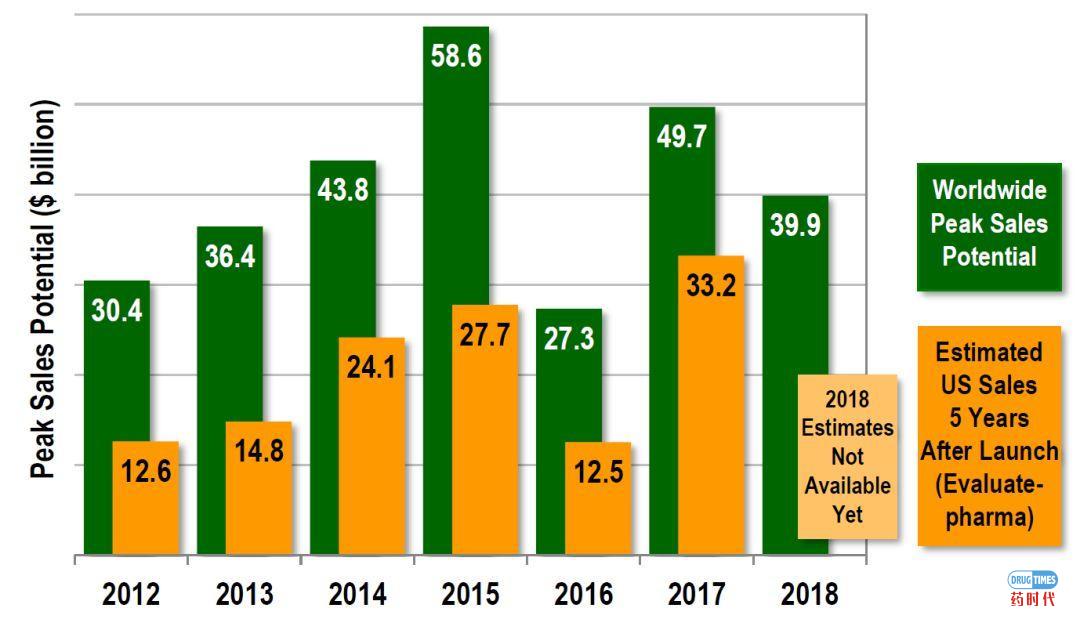

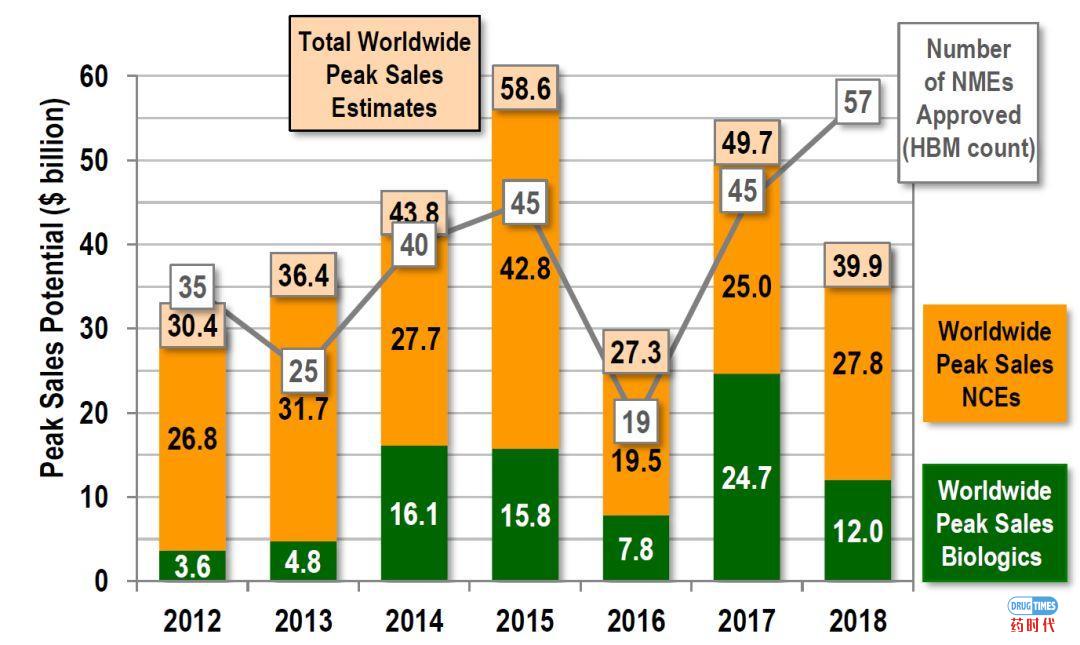

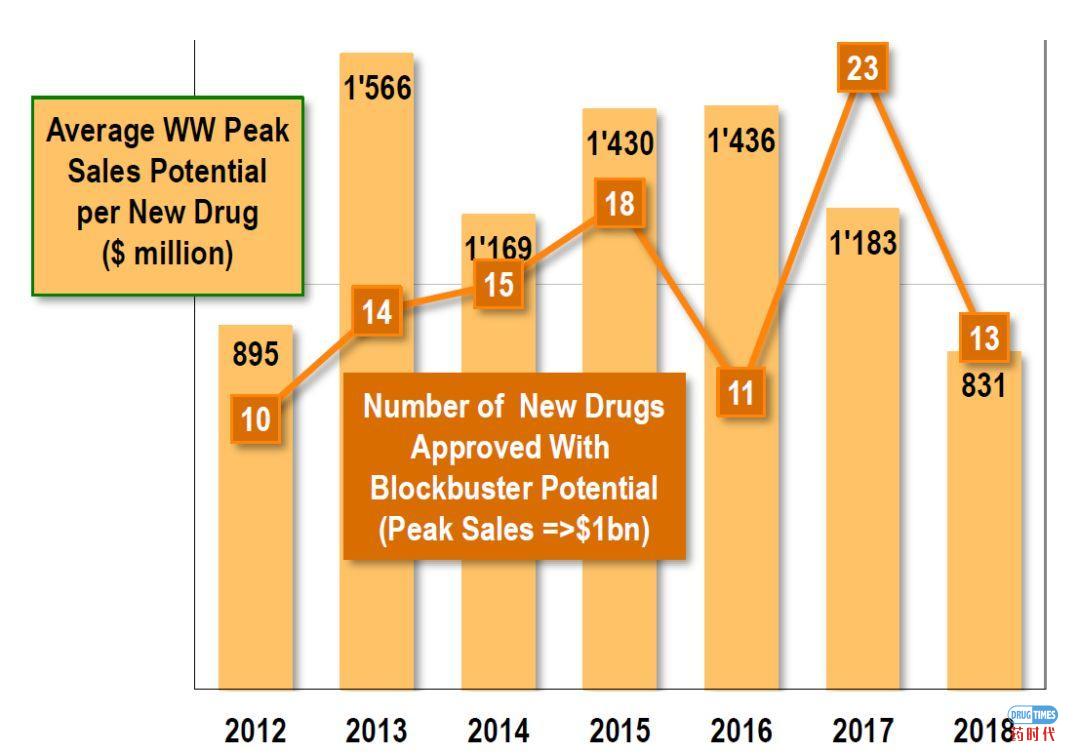

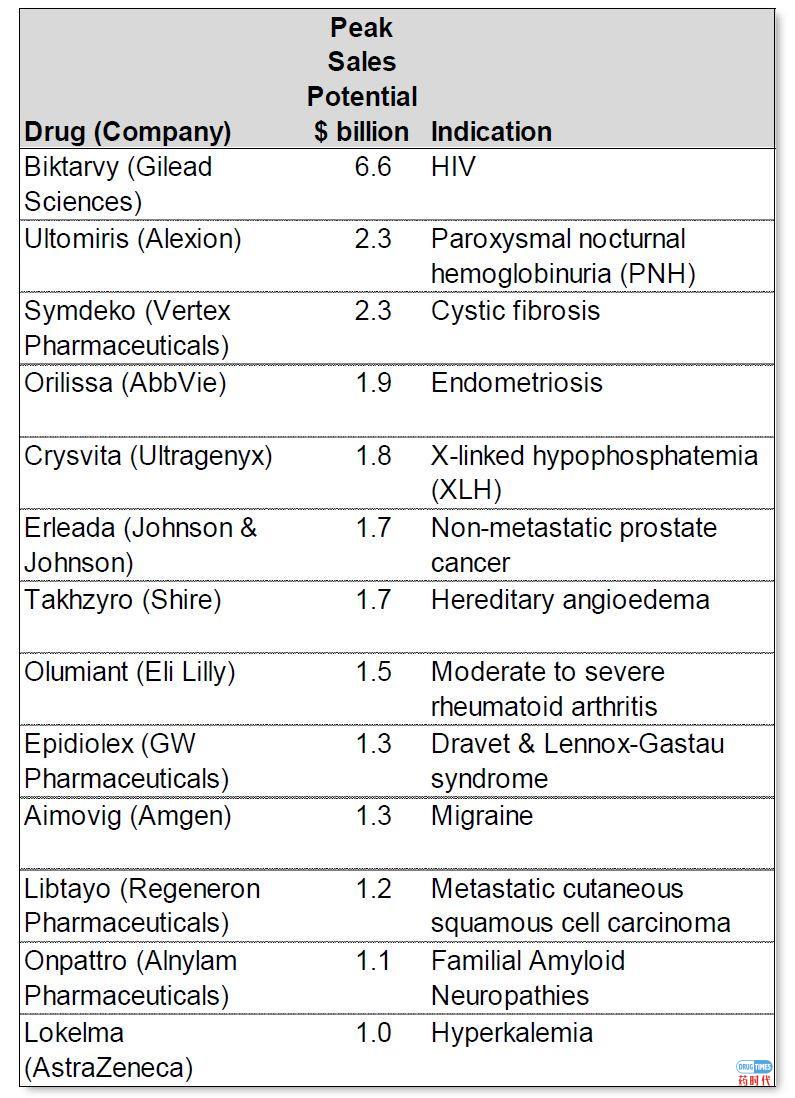

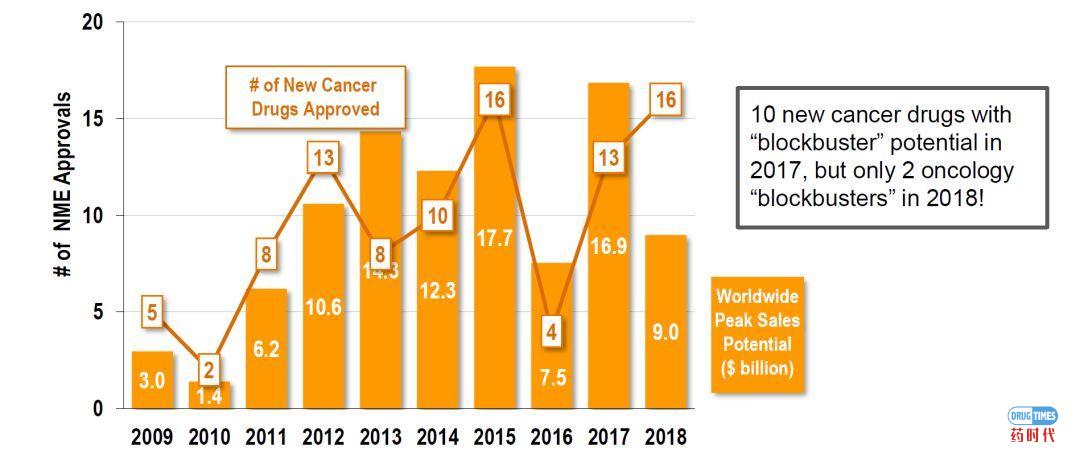

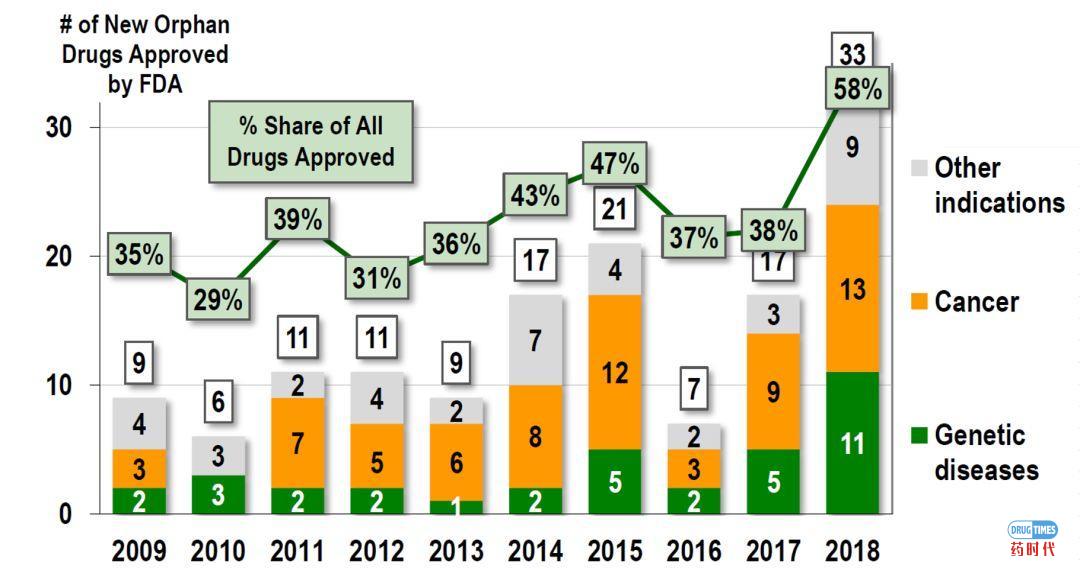

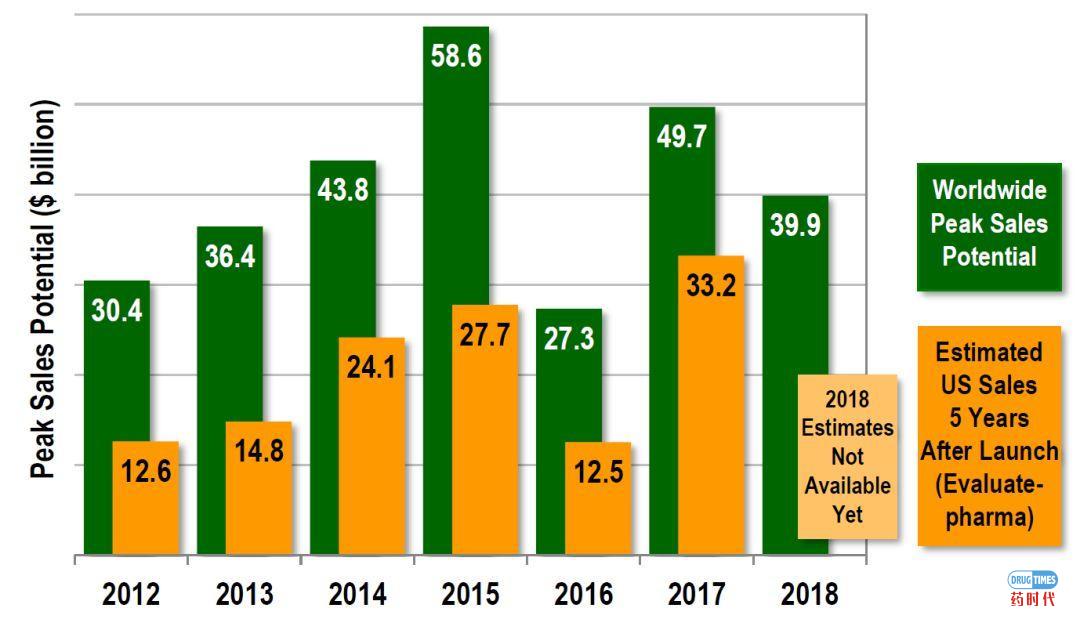

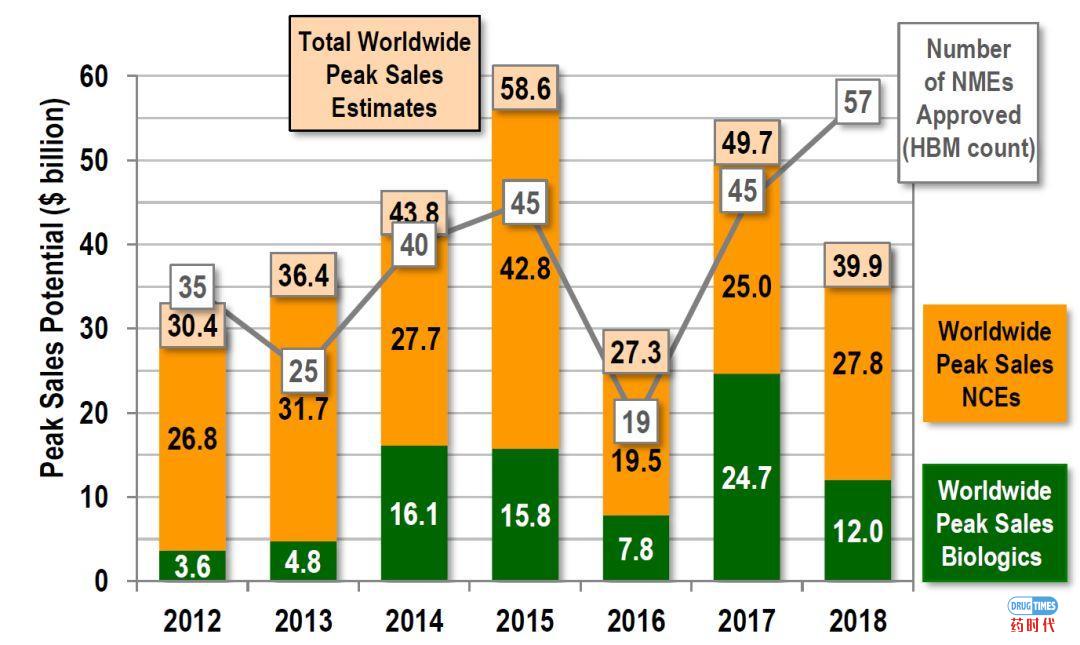

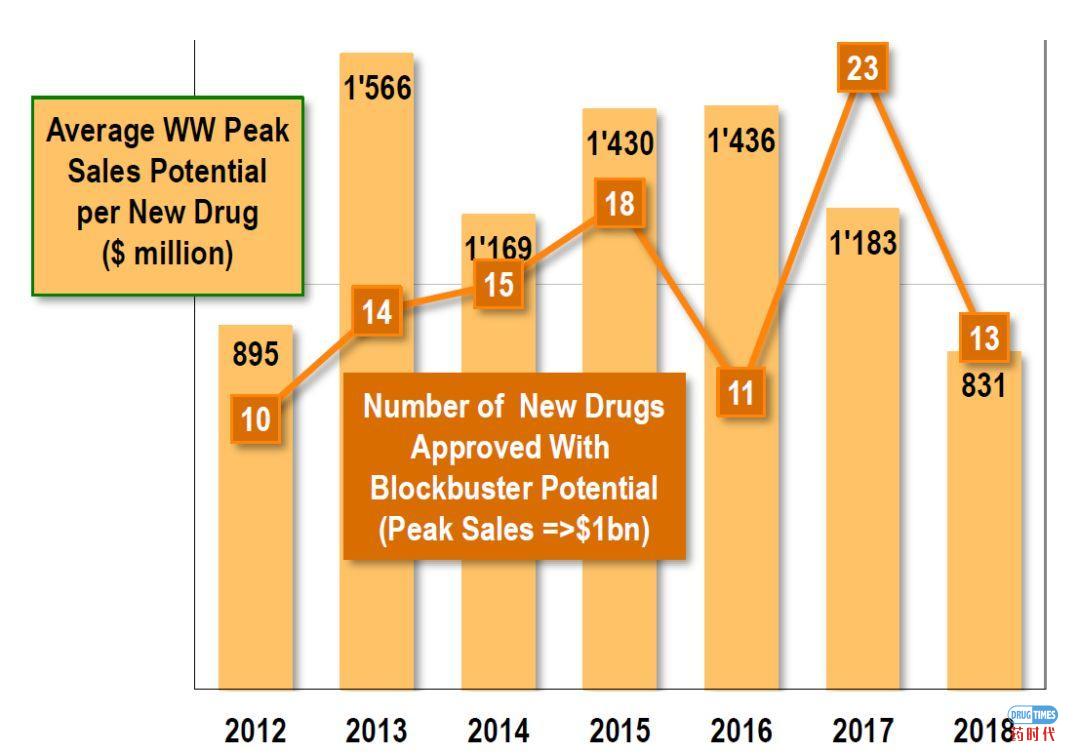

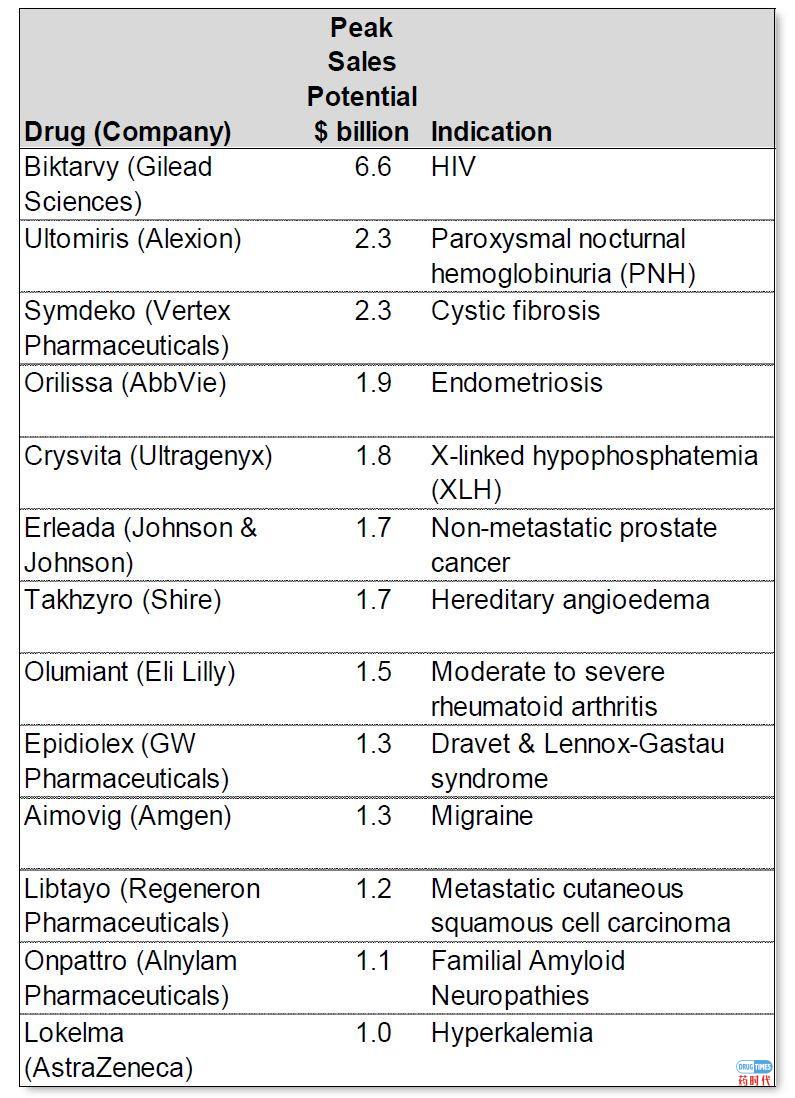

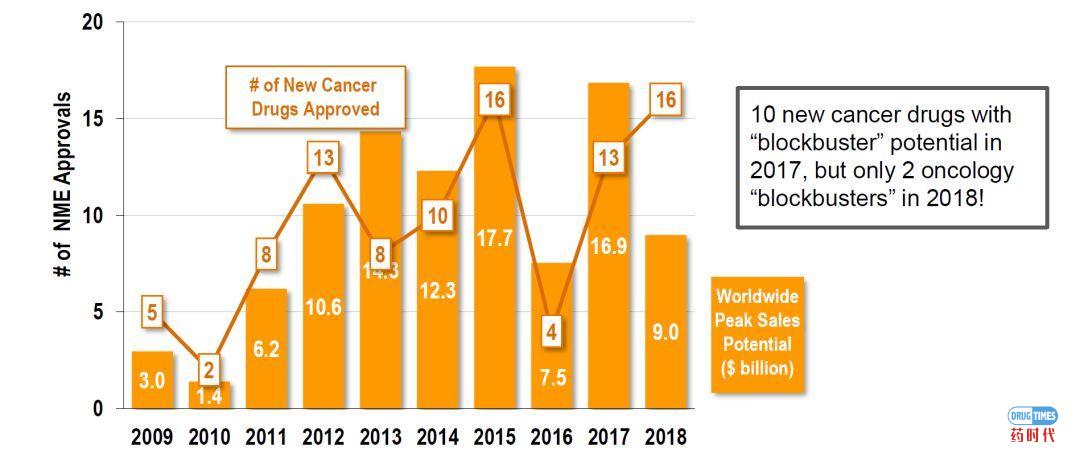

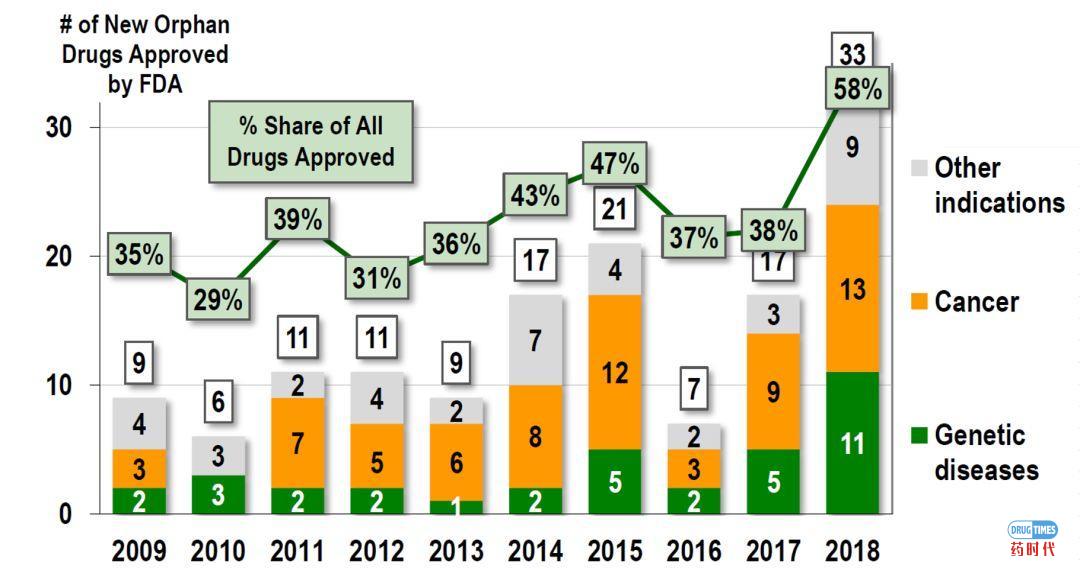

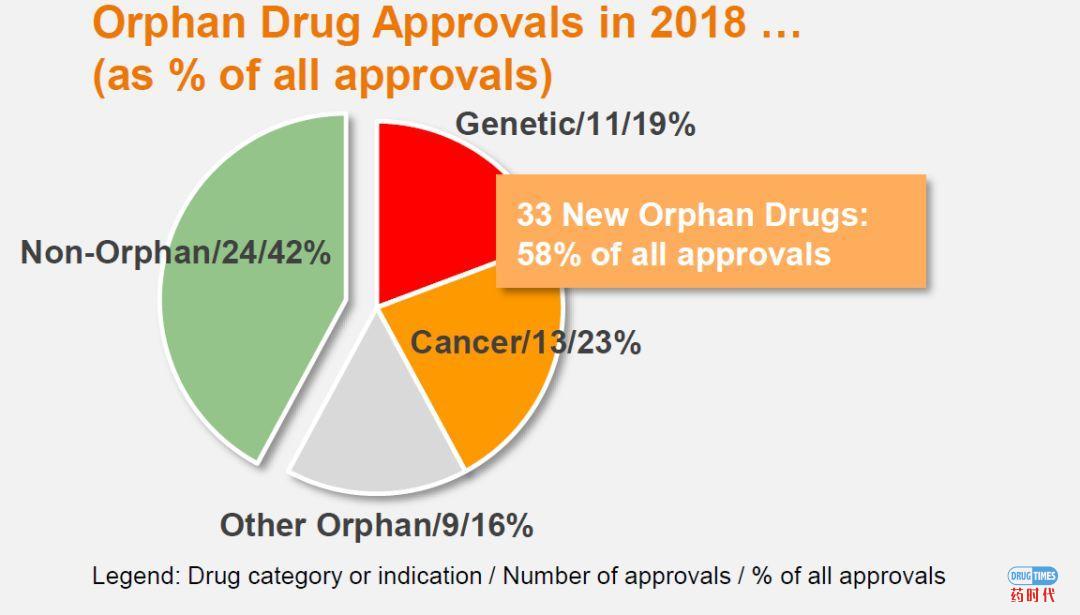

2008-2019年FDA批准的新药(CDER批准)NME =新分子实体,NCE=新化学实体,即小分子2004年之后,治疗性生物产品的生物许可申请(BLAs)从生物评审中心(CBER)转到了新药评审中心(CDER)。2012-2018年获批新药全球销售峰值潜力 (包括获批后5年美国的销售额)来源: EvaluatePharma, HBM Analysis (来自各种资源)尽管FDA 2018年批准的新药数量创下了纪录,但2018年批准的所有药物的销量峰值预期低于前几年。2018年批准的大多数新药都瞄准小众或罕见病市场,很少有有“重磅炸弹”的潜力,只有13种新药有重磅炸弹的潜力。(上图中预估的每年批准的新药全球销售峰值来源于HBM查阅的各类销售分析报告或其他来源。对于几个或有不同的预期的,采用计算平均值。特别需要注意的是,HBM在分析时,采用的是新药物批准时的预测全球销售峰值,而不是根据后续销售情况进行调整的实际销售额或新的估计数据。批准后5年内美国预期销售峰值(一些其他来源经常引用的数字如Evaluate Pharma)比预测的全球销售峰值低约50%。)2012-2018年批准的NCEs & Biologics预期销售峰值潜力2018年批准的40“传统”的小分子药物(NCEs)预计将产生278亿美元的全球销售峰值。尽管创纪录的有17个生物药获批,但2018年批准的17个生物药预期的销售峰值仅为120亿美元。一些新的生物制剂,被CBER(而不是由CDER)批准为新的分子实体,这些产品并不包含在FDA批准的新药名单中,也不包括在我们的分析中。2017年,这样的生物制剂有6种,其市场潜力为52亿美元。2018年,只有种该类产品(Jivi和Andexxa),其预测的销售峰值总计12亿美元。2018年批准的新药平均最高销售潜力降至10亿美元以下。当年仅批准了13种潜在的重磅炸弹药(2017年为23种)。其中只有2种肿瘤药物具有重磅炸弹的潜质(2017年为10种)。自2011年以来,约30%的获批新药集中在肿瘤领域(相比之下,之前大概是20%)。2018年11个新的孤儿药物获批用来治疗罕见遗传疾病,预测总峰值近100亿美元的销售潜力。抗病毒药物开发是一个利润丰厚的领域,通常在这一领域的药物也有很高的销售潜力。2018年,4个具有QIDP(合格传染病资格)的抗生素获批,这些新药的总市场潜力相当保守(预计销售峰值只有12亿美元)。 2018年大量的新抗癌药物获批,但销售峰值只有“适度”的潜力

2018年大量的抗癌药物获批,但这些新药的潜在收入似乎不大。当年批准的16种新型癌症药物占所有药物批准的28%(与5年平均值一致)。2017年有10种潜在的“重磅炸弹”癌症新药,但2018年只有2种肿瘤新药具有“重磅炸弹”的潜质。

2018年批准的“First-in-Class”药物数量之多表明,药企正专注于“真正的创新”

2009-2018年“First-in-Class”药物获批情况

“美国第一”2018年59个获批药物中,有42个(71%)药物在美国获批之前在其他任何国家没有获批。(“First-in-class” 药物FDA的定义为“具有一个新的、独特的作用机制的药物”。“first-in-class”药物批准的数量通常是用作衡量“真正的创新”的制药公司的一项指标。2018年,FDA批准20个“first-in-class”的新药。包括Epidiolex,第一个来自大麻的活性成分,通常也被认为是一个“first-in-class”药品,因而HBM计算2018年的“first-in-class”新药为21个。)

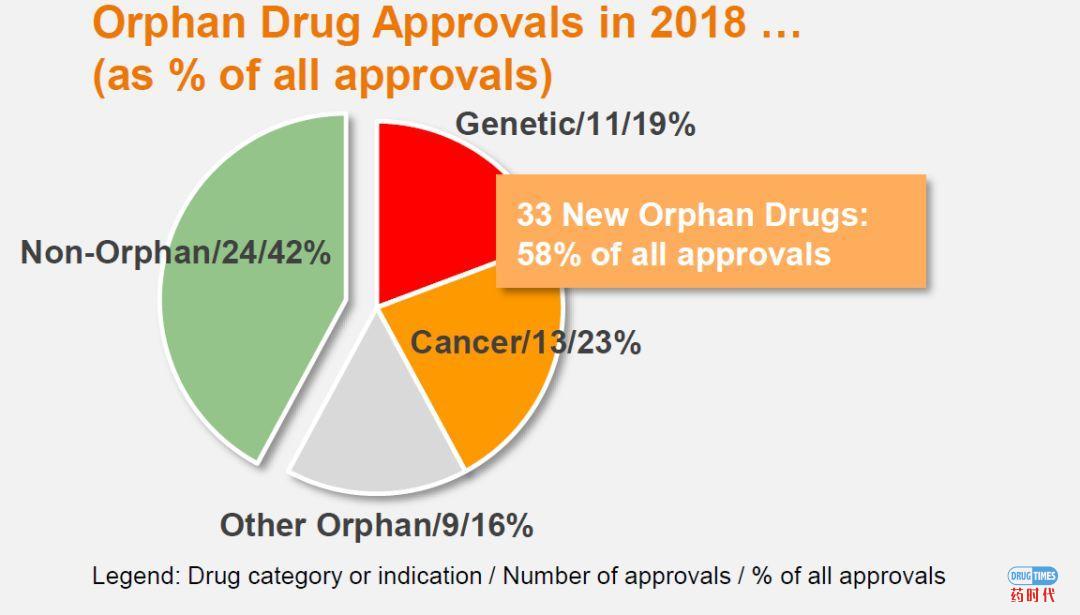

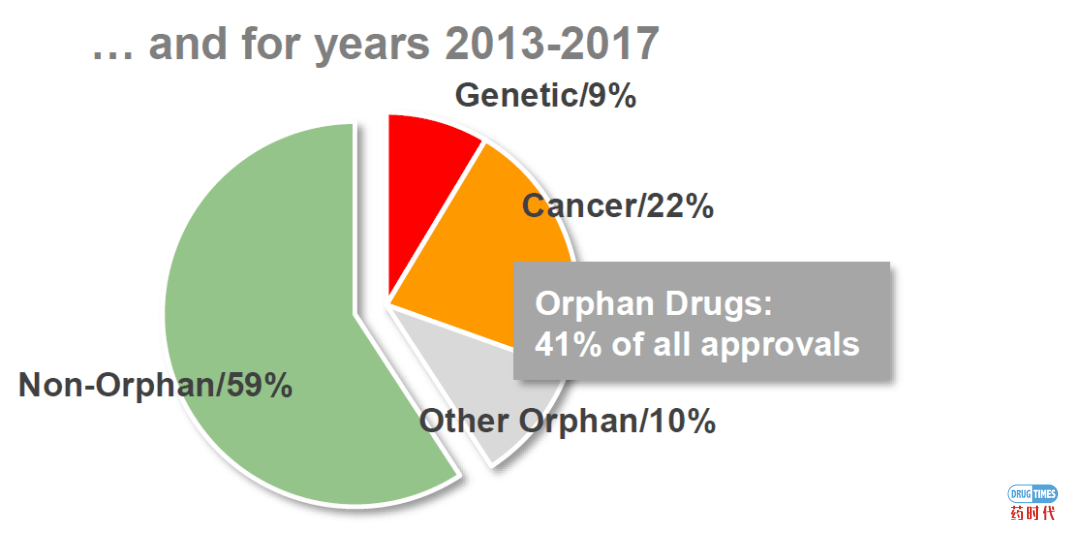

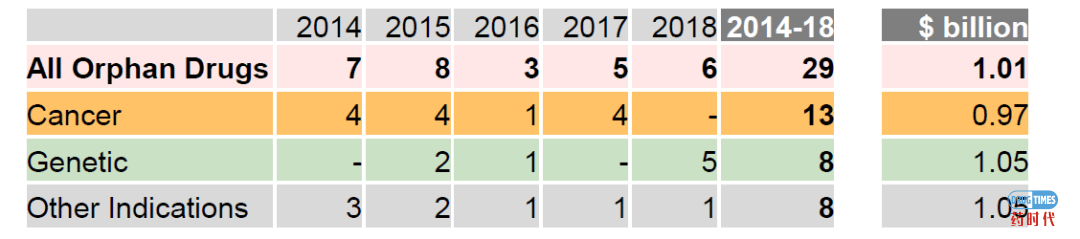

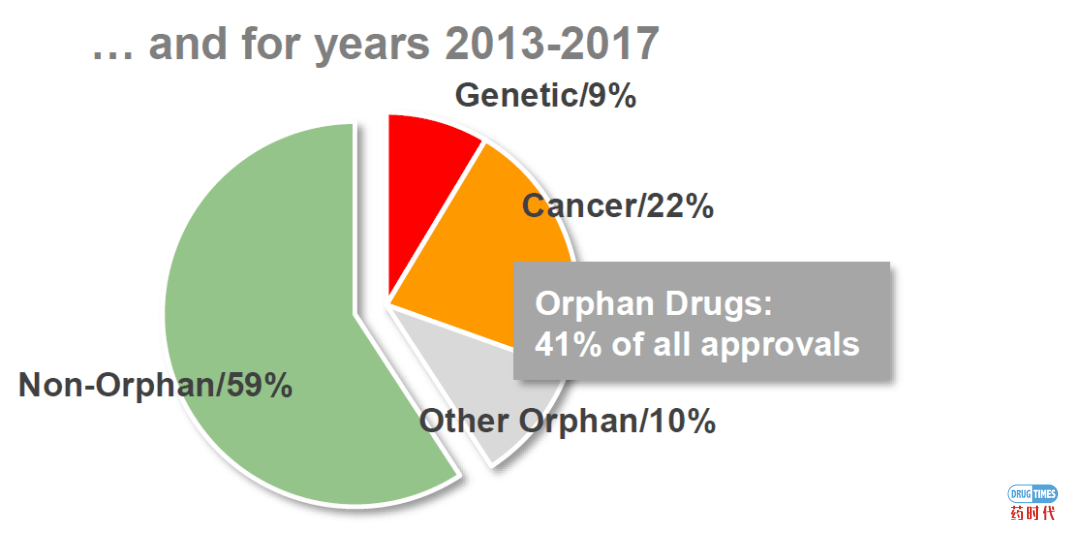

孤儿药批准从2017年到2018年几乎翻了一番(从17个到33个),孤儿药物(平均)销售峰值比其他非孤儿药物潜在销售峰值低。遗传和其他罕见疾病治疗的价格仍然很高,相当多的孤儿药具有“重磅炸弹”的潜力。抗癌孤儿药物经常扩展到更多的适应症从而导致可观的额外收入。

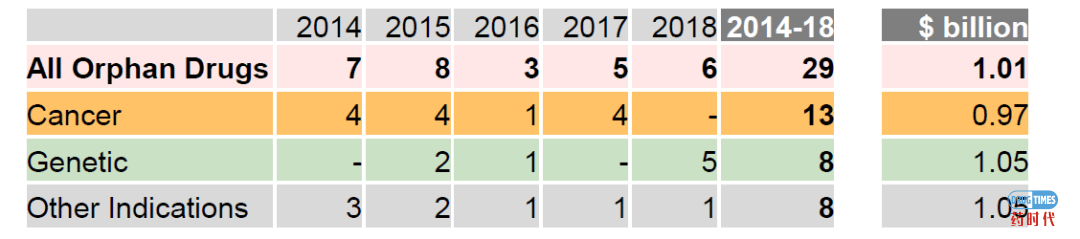

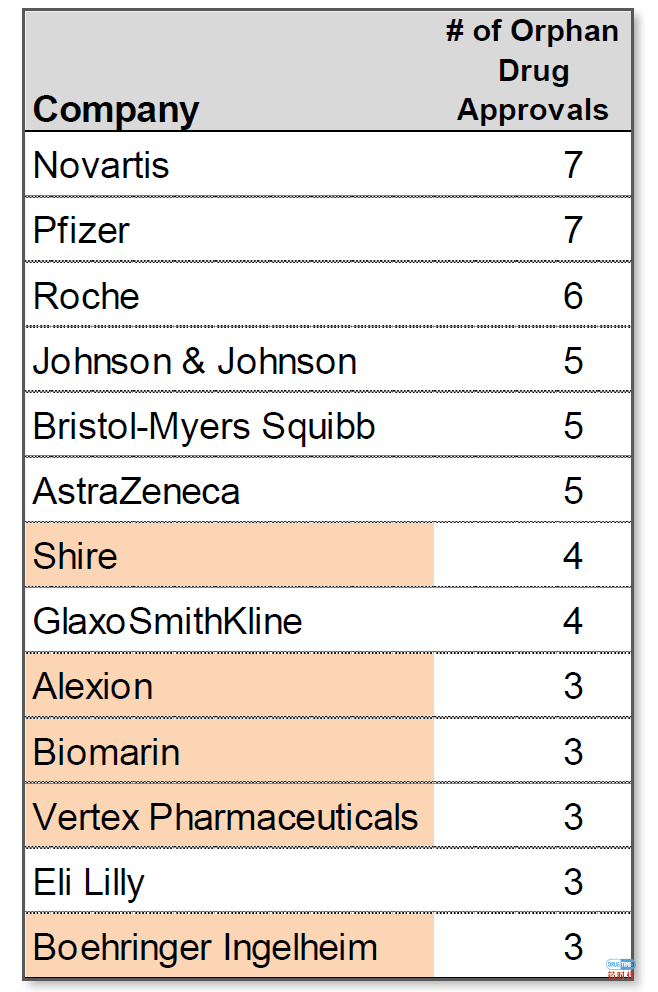

2014-2018年获批的具有重磅炸弹潜质的新孤儿药和平均峰值

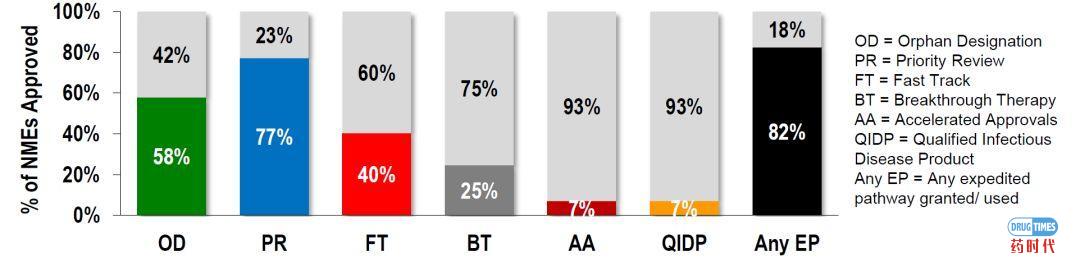

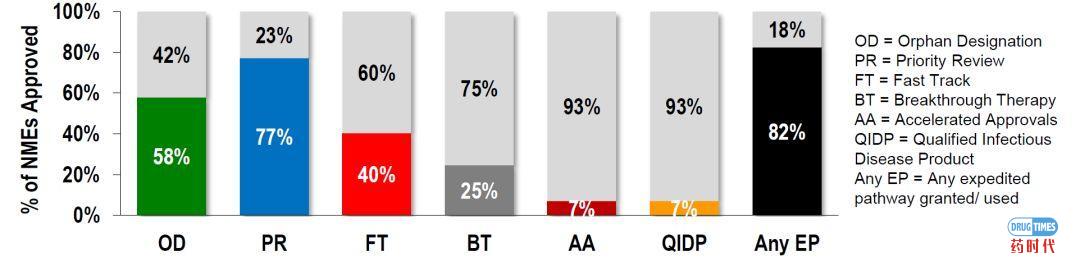

2018年,超过80%的批准药物利用了一些加速通道(优先审查、快速通道等)。

2018年批准的使用加速路径的药物(占所有批准的%)

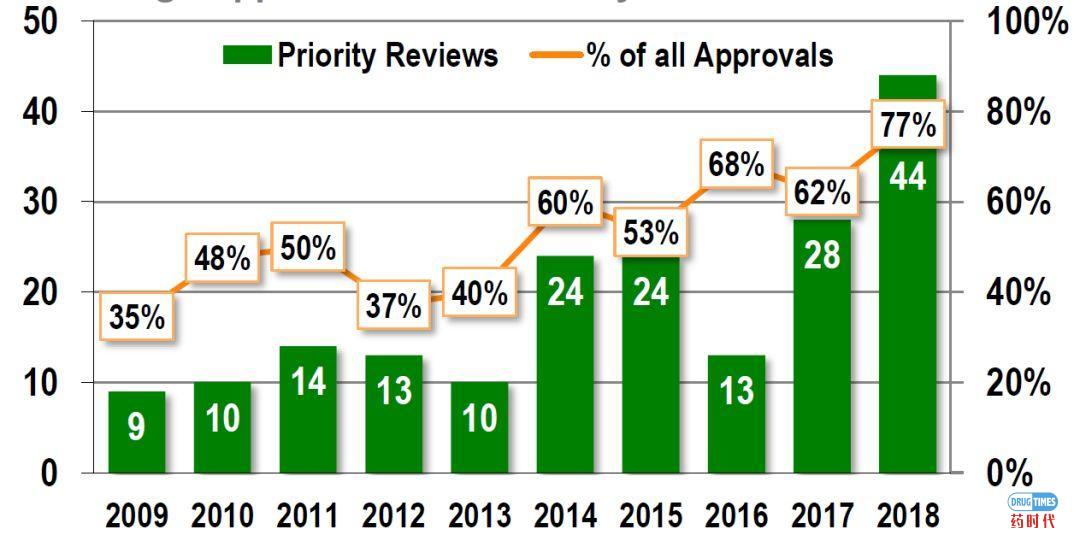

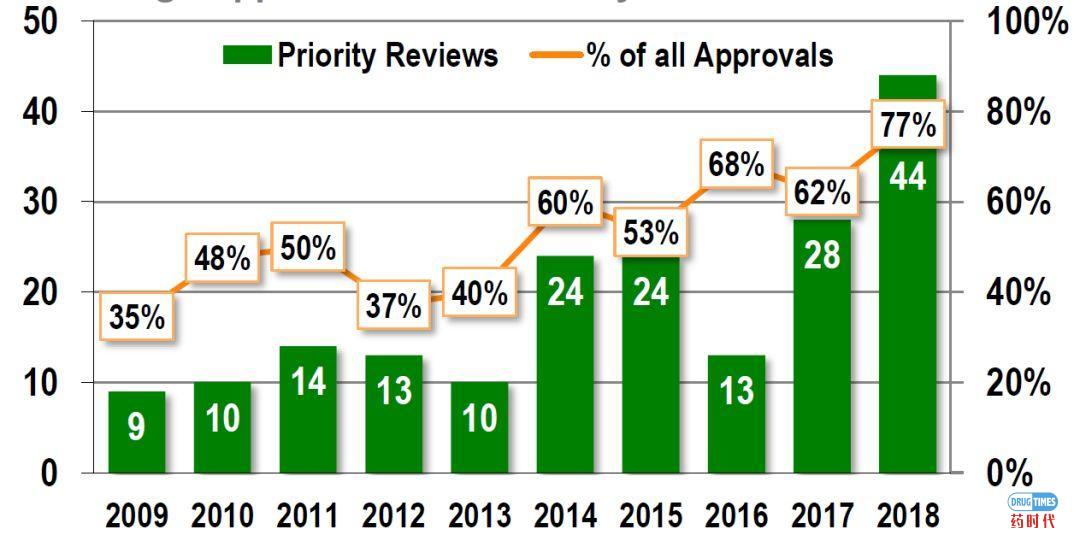

优先审查、快速通道、突破性治疗和孤儿指定批准显著增加(绝对数量和所有批准的百分比)。

在2018年,只有4个药物获得了加速批准(2015年,2016年和2017年分别为6个)

2009年至2018年授予的优先审查券(PRVs),包括授予CDER和CBER批准的新药/治疗的prvs。11张优先评审券(到目前为止)卖给其他公司,平均拟交易值下降到约8000万美元。考虑到大量优先评审券仍未使用的,我们认为其价值很难恢复到原来的价格。

优先评审券计划(PRV)于2007年成立。截止2018年底,共发出25张优先评审券。18张发给了罕见的儿科疾病,6张发给了治疗被忽视的热带病,1张发给了治疗威胁人类健康的天花研发公司TPOXX。

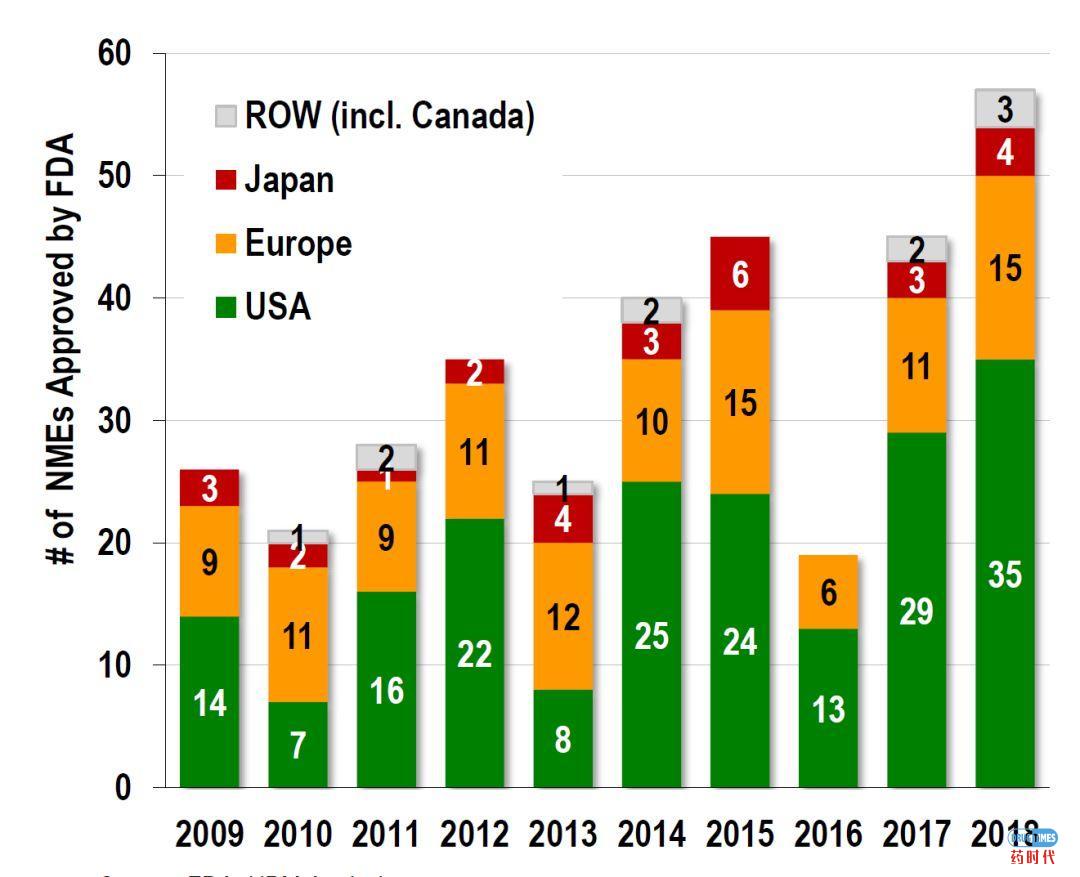

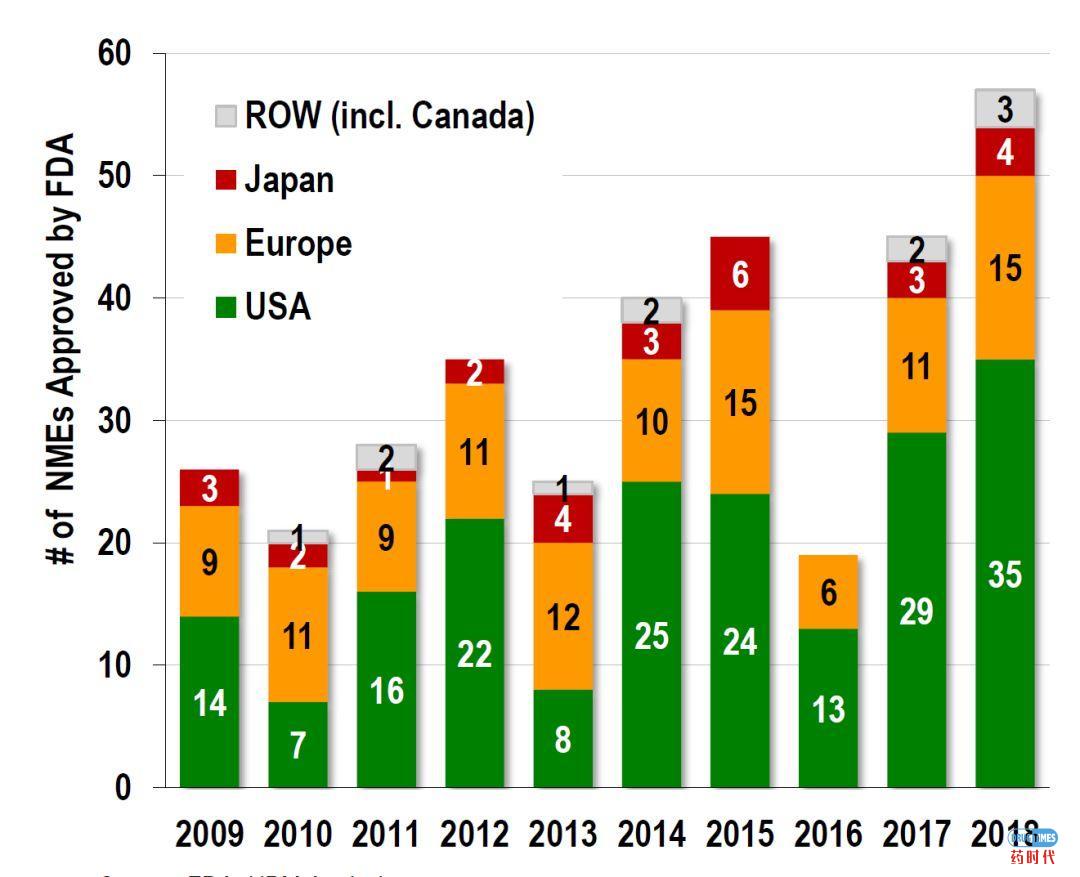

只有很少的新药被批准由“ROW(Rest of world)”赞助/拥有,其中大多数是加拿大公司。

2018年,总部位于澳大利亚的Medicines Development(与Moxidectin),印度的Sun Pharma(与Ilumya合作)和加拿大的Theratech- nologies(与Trogarzo合作)分别有一个产品获批。

根据统计分析显示,创新药新药的研发被美国公司所主导,2018年40个被批准的新药在最初由美国公司开发的。

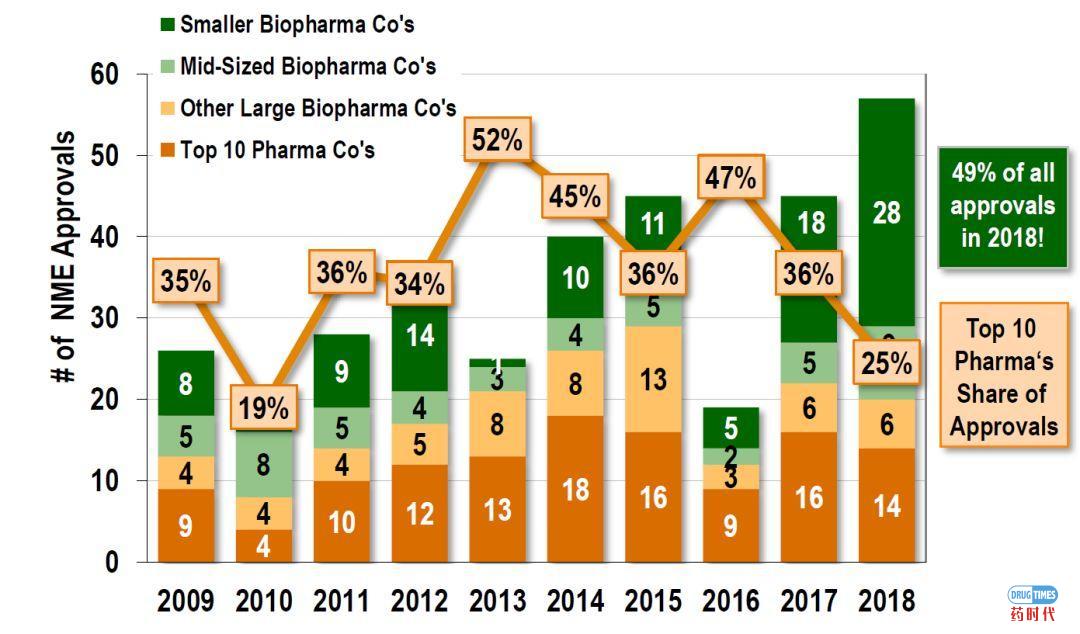

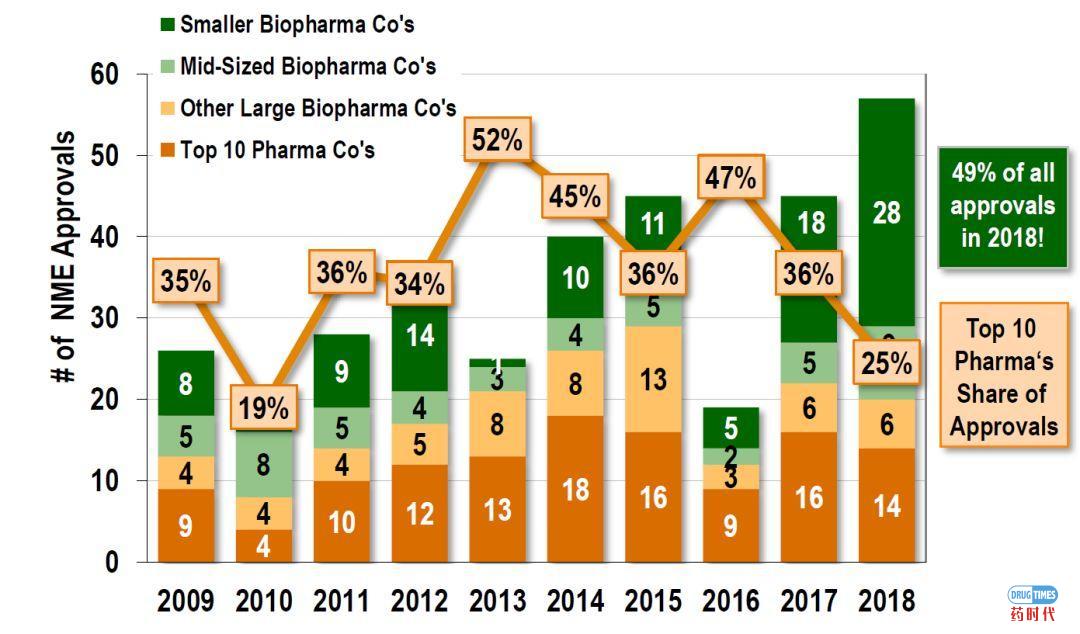

十大制药公司新药审批的份额下降,更多的药物从小型/新兴公司获得批准

(按照Drug Sponsor/Owner作为主体来分类)

近年来,排名前十的制药公司获得新药批准的比例有所下降。规模较小的生物制药公司扮演着越来越重要的角色,它们不仅是药物的创始者,而且是药物的开发者和所有人,一直到获得批准。

Drug Sponsor/Owner :是在药物获批准时拥有该药品的公司,或已被授权药物美国市场或者全球市场的公司。

“其他大型生物制药公司:销售金额排名在11至30的制药公司

“中型生物制药公司”:销售额通常在1亿到10亿美金之间的制药公司。

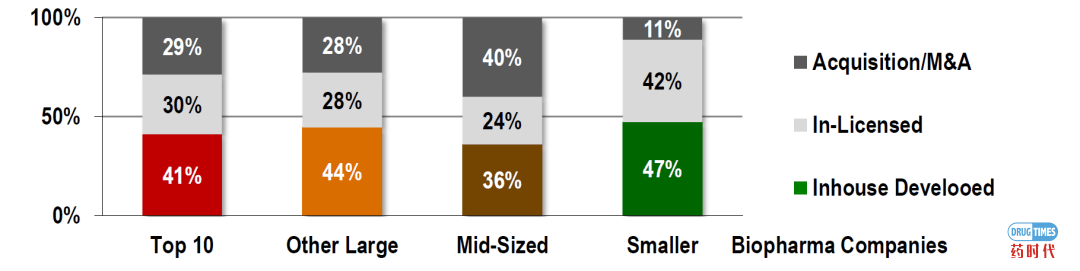

大多数被批准的新药都来自或最初由规模较小的生物制药公司开发

(按照Drug Originator作为主体来分类)

这个统计就更有意思了,这里不是按照药物获批时的主体界定,而是定义了一个Drug Originator 概念。

“Drug Originator ”:是发现该药物或进行第一次严肃的临床开发工作的公司。(注:大量新药最初是在大学或研究机构发现的,然后转移到生物制药公司进行初步或进一步的开发。)

结论:小型创新生物制药公司一直在积极发现和开发新型药物,这并不是一个新现象。

无论是绝对数量还是相对数量,小公司都主导着新药的早期开发。

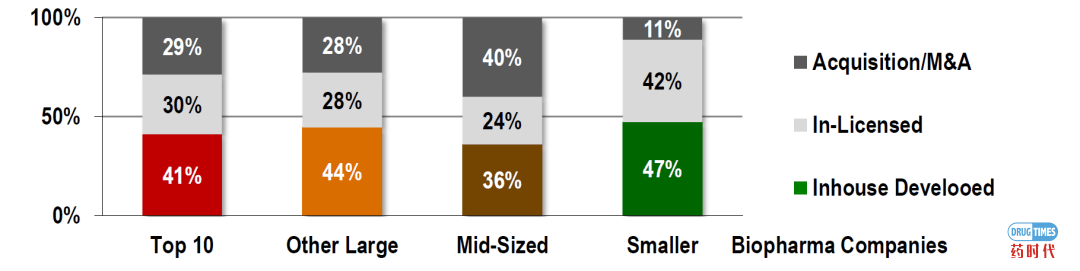

2014-2018年度按公司类型(Drug Owner/Sponsor )批准的新药来源

Drug Owner/Sponsor =获批时拥有药品的公司(或拥有美国销售权的公司)

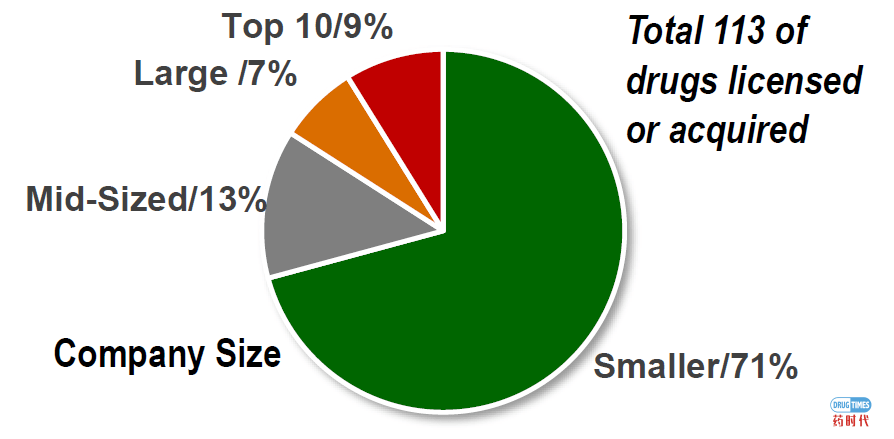

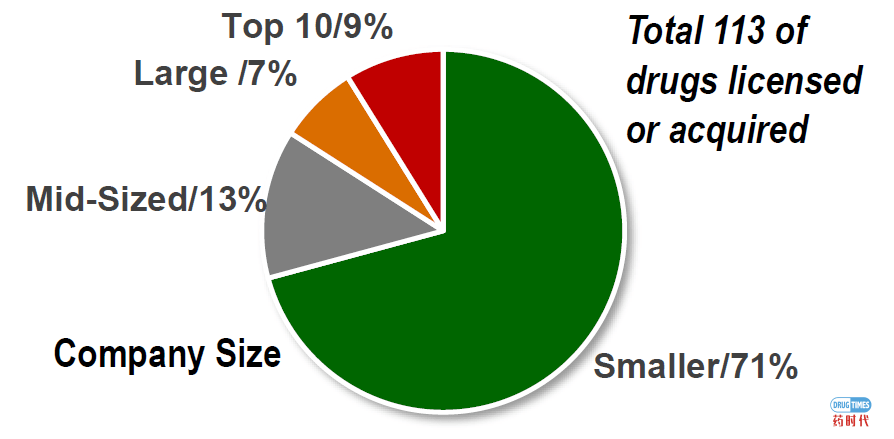

2014-2018年引入或收购新药的来源公司规模情况

2014-2018年,总计113种获批药品(占获批总数的54%)是通过引入或者并购的方式取得的。其中,80个药物(占比71%)源于规模较小的生物制药公司。

解读:话不多说,我觉得这个报告的数据还是可以充分说明biotech企业的价值所在,大的pharma和biotech是互补的,且相互保证了对方的存在和发展,体现了整个体系在经济学上的效率最大化和资源利用最大化。

专注做biotech没错,专注投biotech没错,但是得想好定位、想好如何聚焦。不要贪婪,不要以为什么都能做,到头来什么都没有做好。

HBM合作伙伴在全球专注医药投资,投资管理着大约17亿美元资产。HBM专注于发展阶段的股权投资和并购融资的非上市和上市生物制药、医疗器械和诊断公司。投资通常介于1000万美元到5000万美元之间。

以上文字由Biotech venture capital翻译,仅为促进讨论与交流,不构成法律意见或咨询建议。若需转发,请联系白名单转载。

过往文章:

1、《创新药项目尽调漫谈》

2、《我们还有星辰和大海》

3、《创新药项目尽调漫谈-实验数据》

4、《创新药项目尽调漫谈-专利故事》

5、《治疗性抗体药物的思考》

6、《IVD投资的一些思考》

7、《头脑风暴-创新药投资及研发成功率的思考》

8、《hERG IC50 ,孰好孰坏?》

9、《DELT助力新药发现》

10、《我们对肿瘤早筛早诊的看法》

11、《肿瘤免疫组合疗法全视野》

12、《从火锅聊到AD》

13、《再说孤儿药》

14、《阿片制剂防滥用技术》

15、《NASH漫谈》

16、《有私的公益》

17、《biotech’s baby boom》(翻译)

18、《关于癌症转移的原因及治疗的思考》

19、《认知的变化》

20、《4+7带量采购下中标企业的生存逻辑》

21、《我们喜欢的ME TOO策略是什么样的?》

22、《给China market only 新药算笔账》

23、《大案牍术之肿瘤临床试验》

24、《趣谈药物联用》

发布者:药时代,转载请首先联系contact@drugtimes.cn获得授权

为好文打赏 支持药时代 共创新未来!

为好文打赏 支持药时代 共创新未来!